Steuern

Welche ökonomischen Themen finden in wirtschaftspolitischen Debatten am meisten Gehör? Sind es nicht etwa Debatten um die Wirtschaftslage, Arbeitslosigkeit und ... Steuern?

Wie wahr, kein anderes Thema bringt die politisch interessierteste Bürgerin und den ansonsten unpolitischsten Bürger so auf die Palme: Es steht wieder einmal eine Steuererhöhung an. Und dazu bedarf es nicht einmal einer “Benzinwut-Kampagne” der Bildzeitung. Da in der Geschichte der Menschheit die von Despoten erhobenen und von unterdrückten Volk zu erbringenden Steuern in der Mehrheit sind, haftete dem Begriff im Alltag wohl schon immer etwas Negatives an. Wer zahlt schon gerne Steuern?(1)

Obwohl Steuern und Abgaben in der politischen Diskussion eines der bedeutendsten Themen darstellen, findet eine eingehende Behandlung in den meisten einschlägigen VWL-Lehrbüchern und Curricula nur rudimentär statt. Diese Lücke erstaunt schon sehr. Da auf die Besteuerung in modernen Demokratien von Seiten der Bürger mittels Wahlen Einfluss ausgeübt werden kann, bedürfte es auch etwas tiefgründigerer Kenntnisse als nur die Idee von “Steuersenkung” bzw. “Steuererhöhung”, damit die verschiedenen Steuersysteme vergleichbar werden. Eine systematische Aufarbeitung des Themas leisten die Massenmedien jedoch kaum. Wie soll sich der politisch interessierte Bürger sich dann seine Meinung bilden, ohne den populistischen Boulevard-Zeitungen Glauben schenken zu müssen, wenn das Bildungssystem hier so systematisch versagt? Selten werden markttheoretische Wirkweisen von Steuern nachvollzogen noch findet eine ausführliche Diskussion unter Nachhaltigkeitskriterien statt. Sollen die Lernenden wirtschaftspolitische Debatten nachvollziehen können, so gehört die Betrachtung von Steuer- und Abgabensystem auf wesentlich breiterer Basis als üblich in den VWL-Unterricht – selbst wenn nicht die Perspektive der Nachhaltigkeit eingenommen wird.

Vielleicht lässt sich der blinde Fleck auf Grund der Geschichte der ökonomischen Theorie verstehen. Im reinen Marktmodell ohne Staatsaktivität sind Steuern ja überhaupt nicht vorgesehen. In der Wirtschaftswissenschaft der letzten hundert Jahre hatten die USA sicher eine besonders einflussreiche Position; doch im amerikanischen Verständnis des "gängelnden Staates" sind Steuern noch besonders verpönt - führte doch gerade die Weigerung der Bostonians Steuern an den englischen König zu zahlen zur Staatsgründung.

Ansonsten werden Steuern im Sinne einer Aufbereitung des Lehrstoffes nach neoklassischer Lehrbuchtheorie prinzipiell als staatliche “Verzerrungen” der “wahren” Marktpreise auch eher kritisch gesehen.(2) Weiterhin könnten zumindest Produktionssteuern als Kostenbestandteile im Rahmen der Produktions- und Kostentheorie behandelt werden, müssten also nicht explizit in einem gesonderten Kapitel dargestellt werden.

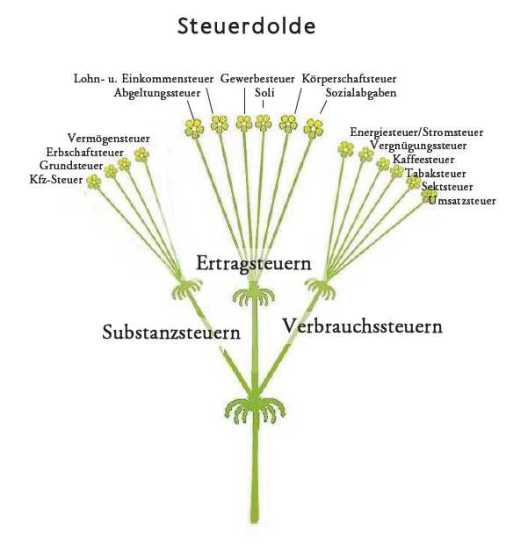

Um einen Überblick über die deutschen Steuerarten zu bekommen, eignet sich die allseits bekannte “Steuerspirale” (wobei schon die Überschrift an sich als leicht tendenziös steuerkritisch aufgefasst werden könnte).(3)

Es gibt in Deutschland zwischen 30 und 40 Steuerarten, von denen die meisten in ihrem Aufkommen jedoch relativ unerheblich sind.(4) Periodisch werden die “kuriosesten” Steuerarten durch die Presse gereicht (so gab es bis vor wenigen Jahren in Deutschland noch eine Salzsteuer, eine Zuckersteuer und eine Leuchtmittelsteuer auf Glühbirnen).(5)

Zur Einleitung in das Thema geeignet: Die Geschichte der Bartsteuer in Russland. Zar Peter der Große führte diese 1698 ein, um dem Land einen “modernen” westeuropäischen Anstrich zu geben. Das Barttragen wurde verboten oder nur gegen die Zahlung einer Steuer erlaubt.(6)

Ein weiteres Beispiel einer veralteten Steuer ist die Dachsteuer, die in Irland und in Österreich im 18. Jahrhundert erhoben wurde. Je nach Größe der Dachfläche nahm Kaiser Joseph II. eine Steuer – als Ergebnis trugen Burgenbesitzer daraufhin die Dächer nicht mehr benutzter Burgruinen ab (ein Umstand, der den Verfall der Burgen beschleunigte).(7)

Burg Kollmitz 1672 - Burg Kollmitz heute

An Hand dieser Eingangsbeispiele lassen sich zwei bis heute entscheidende Funktionen von Steuern demonstrieren, zum einen die Lenkungsfunktion (Zar Peter wollte seinen Untertanen ein bestimmtes Verhalten anerziehen) und zum anderen die Verteilungs- und Aufkommensfunktion (Kaiser Joseph II. suchte nach ergiebigen und am Leistungsfähigkeitsprinzip orientierten Bemessungsgrundlagen zur Finanzierung seiner Staatsausgaben).

Doch die Burgenbesitzer des Habsburgerreichs reagierten – entgegen der Erwartungen – mit ungeplantem und unerwünschtem Ausweichverhalten und deckten die Dächer nicht benutzter Burgruinen ab. Auch dies ist eine Beobachtung, die bis heute mit Steuern in engem Zusammenhang steht: Schwarzarbeit, Zigarettenschmuggel hängen direkt mit dem menschlichen Bestreben zusammen, Güter möglichst kostengünstig zu bekommen – und wenn man dabei dem Staat ein Schnippchen schlagen kann, hat man ein besonders gutes Gefühl. Das schlechte Image von Steuern führt dazu, dass Steuerausweichen als legitim gilt, ja sogar als Kavaliersdelikt, wenn geltende Gesetze umgangen werden.

In diesem Zusammenhang lässt sich ein weiteres Phänomen der Steuerdiskussion ebenfalls an dem besagten Beispiel beobachten: Denn während in der heutigen österreichischen Rückschau der Dachsteuer der Hauptgrund für die große Anzahl von Ruinen im Land zugeschrieben wird, zeigt eine genauere geschichtliche Betrachtung, dass der Verfall vieler Burgen wie auch der oben dargestellten niederösterreichischen Burg Kollmitz überhaupt nicht im Zusammenhang mit der Dachsteuer stand.(8) Aber wenn für ein Ungemach eine Steuer verantwortlich gemacht werden kann, so neigt der steuergeplagte Bürger zu folkloristischen Interpretationen.

Welche Steuer würden Schülerinnen und Schüler in der Schulklasse einführen, wenn es um

- Erzielung eines stetigen und hohen Aufkommens ginge (Unterrichtsteilnahmesteuer?);

- Lenkung des Schülerverhaltens in eine gewünschte Richtung ginge (Handytipp-, Brötchenbeiß- oder Nachbarstörsteuer?);

- soziale Aspekte der Steuererhebung ginge (Steuer auf Wert des Handys, auf den Einkaufspreis der Klamotten?).

Unerwünschte Nebeneffekte wären: Steuerumgehung durch Fernbleiben vom Unterricht. Dass sich erfolgreiche Lenkungssteuern nicht primär zur Aufkommenserzielung eignen, würde die Brötchenbeißsteuer zeigen: Wenn die Lernenden (wie eigentlich laut Hausordnung verlangt) ihr Frühstück in die große Pause verlegen würden, würde gar kein Steueraufkommen erzielt. Die soziale Handysteuer (oder neuerdings: Smartphone-Touch-Steuer) hätte den Nachteil, dass mit einem relativ hohen Verwaltungsaufwand fast wöchentlich Wertberichtigungen vorgenommen werden müssten. Wer hat da den Überblick, welches Modell gerade welchen Zeitwert besitzt?

Diese schülerinnennahen Beispiele deuten bereits die Komplexität des Themas an. Ein Hauptdiskussionspunkt der späteren Unterrichtseinheit könnte ebenfalls vorweggenommen werden:

Steuern und Abgaben auf den Faktor Arbeit (Lohn- und Einkommensteuer, sowie Sozialversicherungsabgaben) erhöhen die Arbeitskosten der Unternehmer und erzeugen Druck, Arbeitskräfte einzusparen. Ein an sich erwünschtes Verhalten wird durch Steuererhebung quasi “bestraft”. Der Staat macht sich die Abhängigkeit und fehlende Ausweichmöglichkeit der Arbeitnehmer zu Nutze und erzielt ein besonders hohes Steueraufkommen in diesem Bereich; das wäre so, als würde im Klassensaal eine Steuer auf die Mitarbeit erhoben: Wortbeiträge dürften nur gegen Zahlung einer Steuer geleistet werden – wenn der Lehrende aber gleichzeitig die Mitarbeit zur entscheidenden Größe in der Notenvergabe erklärt, können die Lernenden nicht ausweichen. Das Negativimage der Steuer wird einmal mehr bestätigt.

Ökonomische Dimension:

Grundlage der Analyse sind die bekannten Preisfunktionen:

- Koordinationsfunktion (Ausgleich der Pläne von Anbietern und Nachfragern),

- Signalfunktion (Knappheitsanzeige),

- Selektionsfunktion (Auslese ineffizienter Anbieter und zahlungsunwilliger bzw. ärmerer Nachfrager(9)),

- Verteilungsfunktion (von Einkommen bzw. den damit erhältlichen Gütern),

- Allokationsfunktion (Lenkung bzw. Zuteilung der Produktionsfaktoren in ihre Verwendung).

Steuern gelten als “marktkonforme” Eingriffe des Staates in das Marktgeschehen. Dabei fungieren sie als Haupteinkommensquelle des Staates, welcher – je nach politischer Vorstellung – mehr oder weniger umfassende Aufgaben übernehmen sollte (statistisch messbar an Steuer- und Abgabenquote bzw. Staatsquote). Im Gegensatz zu staatlich verordneten Höchst-, Mindest- oder Festpreisen unterbinden Steuern nach neoklassischer Sicht nicht die Signal-, Selektions- und Allokationsfunktion der Marktpreise.

Die in Deutschland erhobenen Steuern lassen sich wie folgt einteilen: Die in Deutschland erhobenen Steuern lassen sich wie folgt einteilen:

Grundlegend ist der Unterschied zwischen Substanzsteuern, Ertragsteuern und Verbrauchsteuern. In diese drei Kategorien lassen sich alle gängigen Steuerarten einteilen.

- Substanzsteuern: Eine Steuer auf das Eigentum an einem Gut wird mit einer Steuer belegt. Dabei ist unerheblich, ob das Gut zur Einkommenserzielung erhoben wird oder nicht. Die Vermögensteuer wird in Deutschland nicht mehr erhoben, bei der Erbschaftsteuer existieren Freibeträge, unterhalb derer nicht besteuert wird. Die Steuersätze der Grundsteuer auf Land und die Kfz-Steuer auf das Halten eines Kraftfahrzeugs differieren gemäß bestimmten Aspekten wie Schadstoffklasse bzw. Nutzungsart des Grundstücks.

- Ertragsteuern: Die Steuer fällt nur an, wenn ein Einkommen aus einer bestimmten Quelle erzielt wird. Während die Abgeltungssteuer mit 25% unabhängig vom Einkommen auf jede Finanzanlage anfällt, ebenso die Körperschaftsteuer mit 15% auf Gewinne von Kapitalgesellschaften, existieren für Lohn-, Einkommensteuer, Soli und Sozialabgaben bestimmte Freibeträge. Lohn- und Einkommensteuer unterliegen der Steuerprogression, d.h. die Steuersätze steigen bei zusätzlichem Einkommen bis zum Spitzensteuersatz von 42%. Die sogenannten Hebesätze auf die Gewerbesteuermesszahl von 3,5% werden von den Kommunen festgelegt und reichen von 200% bis 900%. Die Regel ist 300-500%. Es gibt Freibeträge.

- Verbrauchsteuern: Die Steuer fällt bei Kauf bzw. Nutzung eines bestimmten Gutes an. Umsatzsteuer wird auf alle Güter und Dienstleistungen erhoben (Ausnahmen existieren, z.B. Finanzanlagen), sonstige Verbrauchsteuern, wie z.B. die Kaffeesteuern, naturgemäß auch nur auf den Kauf von Kaffee. Der Konsument ist sich der Steuern in der Regel nicht bewusst, da sie mit Ausnahme der Umsatzsteuer beim Kauf nicht gesondert ausgewiesen werden müssen. Mineralölgesellschaften haben in den vergangenen Jahren immer wieder in Pressemeldungen oder Kampagnen die Höhe der inbegriffenen Energiesteuer (“Ökosteuer”) offengelegt. Dafür hatten sie allerdings eher politische Gründe.

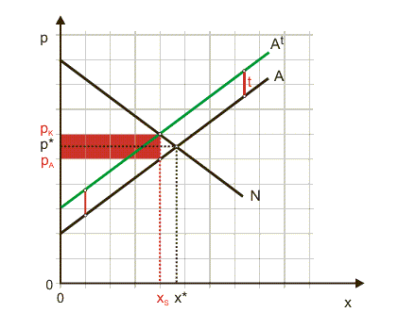

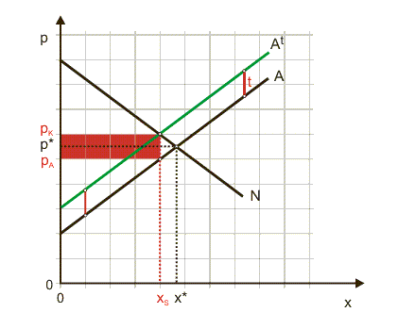

Verbrauchsteuern (und Abgaben, welche – lediglich fiskalrechtlich zu unterscheiden – ab hier inbegriffen sind) stellen nichts anderes als einen Preisaufschlag auf die Produktionskosten eines Gutes dar. Das gleiche gilt aus Sicht der Unternehmer für Lohn-/Einkommensteuer und die Sozialabgaben, da sie für den Unternehmer als Kostenfaktor in die Preiskalkulation eingehen. Unterstellt man die Anwendbarkeit des neoklassischen Marktmodells, so lässt sich die Wirkung einer solchen Steuer wie folgt darstellen(10):

Gegenüber der Ausgangslage, in der die Menge X* zum Preis P* nachgefragt wird, sinkt bei einer Mengensteuer von t Euro pro Mengeneinheit die nachgefragte Menge auf Xs zum Preis von Pk; die rotschraffierte Fläche entspricht dem Steueraufkommen, das der Staat erzielt. Isoliert betrachtet geht mit der Steuererhebung ein Wohlfahrtsverlust einher: es können weniger Nachfrager zum Zuge kommen, obwohl sie Bedarf an dem fraglichen Gut hätten (Rückgang von X* auf Xs). Allerdings darf man nicht vergessen, dass der Staat mit Hilfe des Steueraufkommens ebenfalls Wohlfahrt schafft – indem er öffentliche Güter, z.B. der Infrastruktur, anbietet, für die sich kein Markt bilden kann; oder er leitet das Steueraufkommen im Zuge des sozialen Ausgleichs an andere Haushalte weiter, die auf anderen Märkten nun als Nachfrager auftreten können.

Als ökonomisch fragwürdig gilt eine Steuer, wenn sie vom Staat willkürlich auf einen Besteuerungstatbestand erhoben wird. Dann “verzerrt” die Steuer den “wahren” Knappheitspreis (siehe Anmerkungen in Fußnote (2)). Etwas anderes ist es, wenn die Steuer die Signalfunktion, die der reguläre Gleichgewichtspreis in Folge Marktversagens nicht erfüllen kann, wiederherstellt (siehe auch Kapitel Nachhaltigkeit zur Pigou-Steuer).

Im Gedankensystem der (neo)klassischen Produktionstheorie gilt das “Verzerrungsargument” auch nicht für Substanzsteuern; diese stellen kurzfristig gesehen Fixkosten dar, die bei der Optimierung gemäß "Grenzkosten = Grenzertrag" unerheblich sind. Auch die Ertragsteuern (KSt, GewSt, Abgeltungssteuer) verändern die Optimierungsbedingung nicht, da sie erst nach Ermittlung des Gleichgewichtspreises auf den sich ergebenen Ertrag bzw. Gewinn erhoben werden.

Insofern gilt obige Grafik nur sehr eingeschränkt für Verbrauchsteuern und Steuern bzw. Abgaben auf Arbeit. Die pauschale Abqualifizierung von Steuern als “Verzerrungen” lässt sich nicht einmal im Gedankensystem der Neoklassik aufrechterhalten. Wie so oft ist der Erkenntnisgewinn aus dem reduktionistischen Marktmodell äußerst zweifelhaft – womöglich ist die Gefahr falscher Rückschlüsse (“Steuern schaden dem Markt”) größer als der Gewinn (intellektuelle Durchdringung neoklassischer “Logik”).

Beschreibung der Erhebung und Wirkung der wichtigsten Steuerarten

In der Folge werden nun die wichtigsten Steuerarten systematisiert. Zunächst

werden ihre Höhe und die Bemessungsgrundlage erläutert. Die Bundesrepublik Deutschland unterscheidet sich politisch von anderen Staaten durch ein stark föderales System, daher soll die Verteilung des

Steueraufkommens zwischen den Gebietskörperschaften ebenfalls angesprochen werden.

Danach werden die Steuerarten bewertet nach den Kriterien des Dreisäulenmodell der Nachhaltigkeit, ökonomisch, sozial und ökologisch. Im Rahmen der ökonomischen Analyse kommen die oben genannten Funktionen des Marktpreises zur Sprache. Dabei sollte jedoch immer berücksichtigt werden, dass der Marktpreis jene Funktionen nach der Theorie der ökonomischen Neoklassik besitzt. Da jene aber als Theoriegebäude, wie im Kapitel Fundamentalkritik erläutert, nur bedingt realitätstauglich ist, müssen solche Bewertungen des Öfteren mit einem Fragezeichen versehen werden.

Schließlich wird ein Brückenschlag zur Politik versucht, es werden Thesen aufgestellt, wie eine bestimmte Steuer im politischen System Deutschlands bzw. Europas angesehen wird.

Lohn-/Einkommensteuer

Die Lohn-/Einkommensteuer ist eine Ertragsteuer. Bemessungsgrundlage sind alle Arbeitseinkommen von abhängig Beschäftigten (Lohn, Gehalt), Unternehmereinkommen und Einkommen aus Grundvermögen (Miete, Pacht). Nicht mehr besteuerungspflichtig nach dem EStG (Einkommensteuergesetz) sind Einkommen aus Kapitalvermögen (Dividenden, Gewinne aus GmbH-Anteilen, Zinsen, Erträge aus Lebensversicherungen, Erträge aus stillen Gesellschaften), die seit 2009 mit der Abgeltungssteuer zu belegen sind (siehe unten). Aus der Summe der Einkommensarten wird das “zu versteuernde Einkommen (zvE)” berechnet. Das zvE richtet sich zusätzlich nach der Steuerklasse (so kann bei Ehepaaren das Verfahren des “Ehegattensplittings” Anwendung finden).

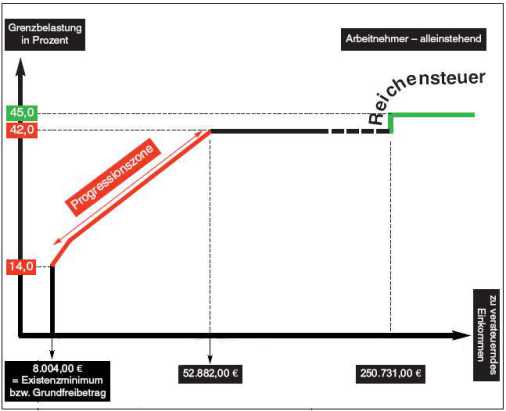

Die Berechnung der Steuer ist komplex, daher verwendet man in der Praxis Steuertabellen. Diese kommen zustande durch die Anwendung von fünf Formeln. Bis zu einem zvE von 8004 Euro/Jahr wird keine Steuer erhoben. Für alle darüber liegenden zvE gilt dann ein Freibetrag über dieselbe Höhe (erst jeder Eurobetrag über 8004 Euro hinaus muss versteuert werden, der erste Euro mit einem “Eingangssteuersatz” von 14%). Die Lohn-/Einkommensteuer ist die einzige progressive Steuer in Deutschland. Die (Grenz-)Steuersätze (der Steuerprozentsatz auf das zusätzliche zvE) steigen mit der Höhe des zvE an. Diese Steuerprogression greift jedoch nur bis zum “Spitzensteuersatz” von 45%. Ab einer Einkommenshöhe von 250.401 Euro/Jahr wird zusätzliches zvE immer nur mit 45% belastet, es findet keine Progression mehr statt.

15% des Steueraufkommens erhält die Gemeinde des Steuerpflichtigen, je 42,5% der Bund und das jeweilige Bundesland, in dem der Steuerpflichtige seinen ständigen Wohnsitz hat.

Ökonomische Bewertung:

Die Lohn-/Einkommensteuer ist in voller Höhe ein Kostenbestandteil des von einem Unternehmen hergestellten Produktes. Denn nicht nur der Nettolohn muss letztlich vom Unternehmen erwirtschaftet werden, sondern auch jeder Euro, der vom Bruttolohn als Steuer an den Staat abgeführt werden muss. Diese Steuer auf den Faktor Arbeit oder Boden wird in vollem Umfang in den Absatzpreis des Produktes hineinkalkuliert. Kein Wunder, dass die Debatte um Löhne, Mindestlöhne, Tarifverhandlungen zwischen Arbeitnehmer- und Arbeitgebervertretern ganz vorne auf den Titelseiten von Zeitungen oder in ihren Wirtschaftsteilen zu finden sind. Die Lohn-/Einkommensteuer führt daher tendenziell dazu, dass Unternehmen immer stärker versucht sind, Arbeit zu ersetzen, sofern die Produktionsmächtigkeit der Arbeit hinter ihren Kostenanteil zurückfällt (ausführlicher hierzu das Kapitel Produktionsfaktoren). Das Ausweichverhalten von Anbietern und Nachfragern führt zur gesellschaftlichen Existenz von Schwarzarbeit, bei der der Kunde nicht den Steueranteil auf die Arbeit bezahlt und der Anbieter jene nicht an den Staat abführt.

Laut OECD-Studie “Taxing Wages” (Mai 2011) beträgt in Deutschland der staatliche Anteil an den Arbeitskosten bis zu 50% des Bruttolohns.(11) Will man die Wirkung der Steuer auf die Preisfunktionen diskutieren, so fällt auf, dass in der Öffentlichkeit die Frage der “Verzerrung” vermeintlich pareto-optimaler Marktpreise für Lohnarbeit kaum einmal aufgeworfen wird (bei der ebenfalls durch Steuern stark politisch beeinflussten Energiepreisen hört man dieses Argument deutlich öfter).

Makroökonomisch muss beachtet werden, dass diese Steuer insbesondere die Kaufkraft der Privathaushalte schmälert, d.h. die Nachfrage nach Konsumprodukten jeglicher Art reduziert und somit den Privatverbrauch in der Volkswirtschaftlichen Gesamtrechnung.

Soziale Bewertung:

Als einzige progressive Steuer fällt der Lohn-/Einkommensteuer am ehesten das Prädikat “sozial” zu. Die Besteuerung verläuft tendenziell entsprechend dem Leistungsvermögen des Steuerpflichtigen. Eine gesellschaftspolitische Entscheidung ist es, die Steuerprogression ab einem Einkommen von rund 250000 Euro auf 45% einzufrieren. In jedem Staat wird unterschiedlich getroffen. In Schweden beträgt der Spitzensteuersatz 56%, in der Slowakei lediglich 19%. Ende der 70er Jahre hatte Schweden sogar Spitzensteuersätze von über 80%.

Ökologische Bewertung:

Es liegen offenbar keine wissenschaftlichen Studien zur ökologischen Wirkung von Lohn- und Einkommensteuern vor. Als Sekundäreffekt verringert die Steuer einen (noch) höheren Konsum durch die privaten Haushalte. In Zeiten einer Ökonomie, in der der ökologische Fußabdruck (siehe Kapitel VGR) eines Konsumenten in Deutschland fast das Fünffache des ökologisch-Machbaren beträgt, könnte man der Einkommensteuer oberflächlich betrachtet eine ökologisch positive Wirkung zuschreiben. Aber diese Behauptung ist unlauter, denn mittels des Steueraufkommens wird ja auch der Staat auf den Märkten aktiv bzw. teilt die Konsumkraft lediglich auf andere Haushalte um. Welcher Einkommensverwender das Geld letztlich ökologisch sinnvoller ausgibt, ist nicht zu eruieren. Ein Erreichen von nachhaltigen Lebensstilen mittels Einkommensteuer ist wohl nicht möglich, zumal nicht der (menschlich wünschenswerte) Konsum an sich, sondern ein bestimmter ressourcenintensiver Konsumstil das Problem ist. Dieser wird besser über andere Lenkungssteuern erreicht.

Im Gegenteil, der wohl einzige ökologisch bedeutsame Primäreffekt der Lohn-/Einkommensteuer ist eine Verteuerung des Produktionsfaktors Arbeit. Das reduziert tendenziell die Konkurrenzfähigkeit von Arbeitskraft gegenüber maschineller Produktion in bestimmten Einzelfällen. Der Druck zur Rationalisierung und Mechanisierung von Arbeitsabläufen wird so gesteigert – gerade angesichts extrem niedriger Energiebesteuerung (hierzu ebenfalls die Untersuchungen zur Produktionsmächtigkeit der Produktionsfaktoren im entsprechenden Kapitel).

Politische Bewertung:

Alle paar Jahre sollte der Staat eine umfassende Reform der Lohn-/Einkommensteuer durchführen. Grund ist die sogenannte “Kalte Progression”. Darunter versteht man das Phänomen, dass durch die allgemeine Lohnsteigerung im Laufe der Jahre ein immer größerer Teil der Lohnerhöhung durch die Steuerprogression “aufgefressen” wird. Da gleichzeitig auch das allgemeine Preisniveau steigt (das ja durch die Lohnerhöhung ausgeglichen werden sollte), müssen alle Steuerpflichtigen immer größere Reallohneinbußen hinnehmen. Der entlastende Effekt des Freibetrags von 8004 Euro sinkt im Laufe der Zeit. Daher wird in der Regel auch alle paar Jahre eine “Große Steuerreform” der Lohn- und Einkommensteuer beschlossen. Die Politik gibt sich bei Verabschiedung einer solchen Steuerreform gerne generös, als ob sich die Bürger durch die wiederholten “Steuerentlastungen” im Laufe der Jahre immer besser stellten (so wie die Wäsche seit Jahrzehnten durch Produktverbesserungen der Waschmittelindustrie immer weißer geworden sein muss). Tatsächlich handelt es sich generell um eine durch die Inflation notwendig gewordene Rückkehr zu verloren gegangenen Wohlstands- und Gerechtigkeitsstandards.

Abgaben zu den gesetzlichen Sozialversicherungen

Wer hat's erfunden? Nein, nicht in der Schweiz, sondern im Königreich Bayern entstanden die ersten Gesetze zu einer gemeindlichen Krankenversicherung im Jahr 1869. 1883 war es aber doch das Deutsche Reich unter Kaiser Wilhelm und Reichskanzler Otto von Bismarck, das als erste Nation eine verpflichtende Form der gesetzlichen Krankenversicherung einführte.(12) Damit wurde es weltweit zum Vorreiter der Sozialgesetzgebung, die alsbald von Österreich und Ungarn, erst 1911 von der Schweiz nachgeahmt wurde. 1884 folgte eine gesetzliche Unfallversicherung, 1889 die Invaliditäts- und Alterversicherung, 1927 die Arbeitslosenversicherung, und 1995 komplettierte die gesetzliche Pflegeversicherung das System der staatlichen Absicherung der großen Lebensrisiken in Deutschland.

Allen Versicherungen ist gemeinsam, dass sie nach dem Umlagesystem funktionieren, d.h. alle sozialversicherungspflichtig beschäftigen Personen zahlen von ihrem Bruttolohn feste Beiträge an die jeweiligen Träger, die ihrerseits die Gelder weiterleiten an Personenkreise, die aktuell ein Anrecht auf diese Hilfeleistung haben.

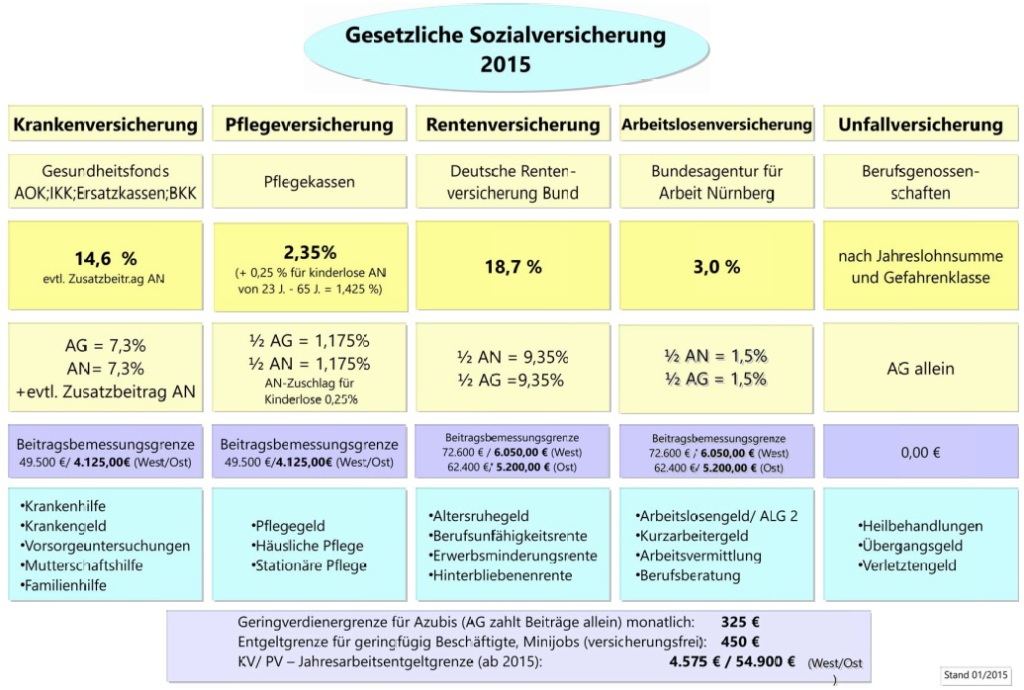

Die SV-Beiträge gehörten zu den Ertragsteuern (allerdings auf Grund ihrer Zweckgebundenheit gelten sie steuerrechtlich als “Abgaben”). Allgemein gilt, dass die Beiträge von Arbeitnehmern und Arbeitgebern “gemeinsam” aufgebracht werden (mehr dazu unter der “Ökonomischen Dimension”). D.h. vom Beitragssatz von z.B. aktuell 19,9% in der Rentenversicherung werden 9,95% vom Bruttolohn des Arbeitnehmers abgezogen. Der Arbeitgeber überweist jedoch 19,9%, das Doppelte, an die Deutsche Rentenversicherung (genau genommen an die für den jeweiligen Arbeitnehmer zuständige Krankenversicherung, welche die Rentenversicherungsbeiträge an die Deutsche Rentenversicherung weiterleitet). Man sagt, dass sich Arbeitnehmer und Arbeitgeber die Sozialversicherungsbeiträge paritätisch zu je 50% teilen (von dem über 100 Jahre alten Paritätsprinzip ist man in den letzten Jahren in der Kranken- und Pflegeversicherung abgegangen). Einen sehr schönen Überblick über die aktuelle Finanzierung und Leistungen der gesetzlichen Sozialversicherung bietet folgende Übersicht des Wirtschaftspädagogen Norbert Böing, dessen Unterrichtsdatenbank zu BWL und Rechnungswesen wärmstens empfohlen werden kann (www.zum.de/Faecher/kurse/boeing/udb/).

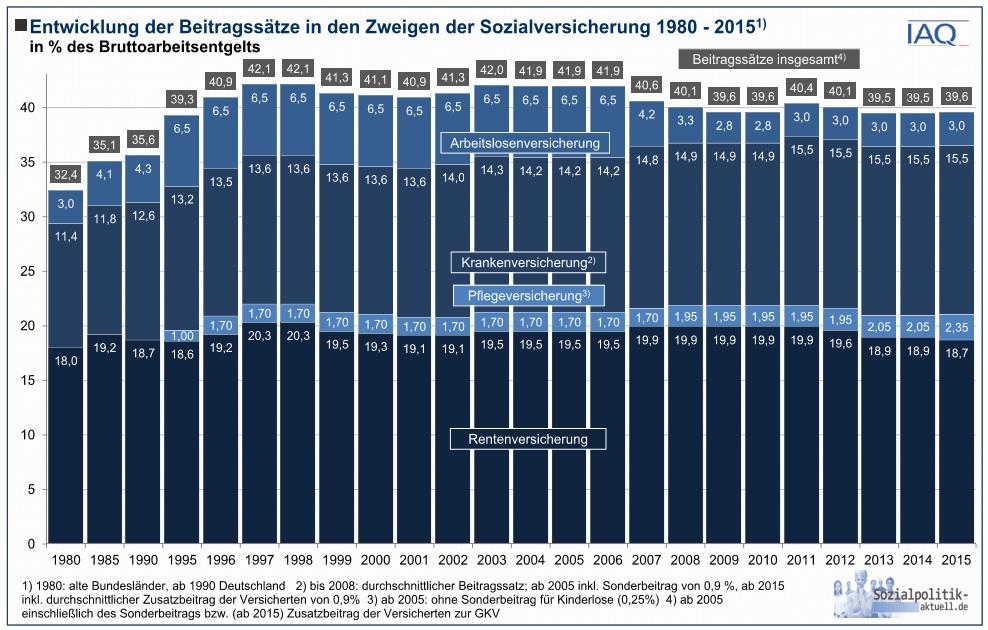

Die Beitragssätze sind im Zeitablauf starken Schwankungen unterworfen. Die Rentenversicherung begann 1949 mit einem Beitragssatz von 10%! Hier eine Übersicht der Beitragssätze seit 1980 (wobei der Beitragssatz zur Rentenversicherung 2011 weiter bei 19,9% liegt, nicht wie in der Grafik angegeben). Die Beitragssätze sind im Zeitablauf starken Schwankungen unterworfen. Die Rentenversicherung begann 1949 mit einem Beitragssatz von 10%! Hier eine Übersicht der Beitragssätze seit 1980.(13)

Auffällig sind gewisse Brüche in den Beiträgen: 1999-2002 sank der Beitrag zur GRV von 20,3% auf 19,1%, da die Steueraufkommen aus der erhöhten Mineralölsteuer und Energiesteuer (“Ökosteuer”, im Volksmund: “Rasen für die Rente”) großteils in die GRV flossen. Die Absenkung des Beitragssatzes zur Arbeitslosenversicherung 2007 ging auf die gleichzeitige Erhöhung des Mehrwertsteuer-Standardsatzes von 16 auf 19% einher; die Mehreinnahmen aus der Mehrwertsteuer fließen nun ebenfalls an die Bundesagentur für Arbeit als Träger der ALV. Die verstärkte Finanzierung über Steuern anstatt Lohnabgaben ist gewollt und wird unten unter “Politische Dimension” erläutert). Eine weitere Entlastung der ALV ergibt sich aus den Konsequenzen der Hartz IV-Gesetzgebung, da ALG II-Bezieher nun nicht mehr wie ehedem Bezieher von Arbeitslosenhilfe aus der ALV finanziert werden.

Ökonomische Dimension:

Ebenso wie die an den Staat abzuführende Lohn-/Einkommensteuer auf alle Arbeitseinkommen müssen auch die SV-Beiträge von den Unternehmen verdient werden, bevor sie als Arbeitgeber- oder Arbeitnehmerbeiträge an die jeweiligen Sozialversicherungsträger weitergeleitet werden können. Insofern ist der Gedanke, dass sich Arbeitnehmer und Arbeitgeberin die SV-Beiträge “teilen” oder sich die Arbeitgeber geradezu mildtätig-sozial an der Finanzierung der gesetzlichen Sozialversicherung beteiligen, sozialstaatsromantische Augenwischerei. Die Unternehmen finanzieren de-facto 100% aller SV-Beiträge! Im Gegenteil, die Tatsache, dass formal 50% der SV-Beiträge noch im Bruttolohn stecken, führt dazu, dass die Arbeitnehmerin sogar noch Lohn-/Einkommensteuer auf ihre SV-Beiträge zahlt, da der Bruttolohn Bemessungsgrundlage für die Lohn-/ Einkommensteuer ist.

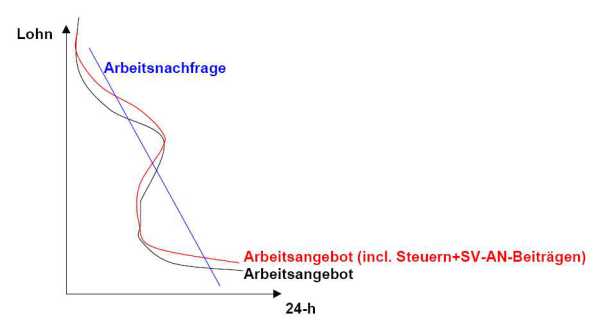

Die mikroökonomische Wirkung von Steuern und Abgaben lässt sich in der Tat mit Hilfe neoklassischer Marktmodelle analysieren. Unterstellt man – entgegen der Ausführungen im Kapitel Arbeitsmarkt sowie im Kapitel Fundamentalkritik – eine Gültigkeit des Standardmodells, so stellt sich die Wirkung von Steuern und Sozialabgaben wieder wie folgt dar: (10)

Auf Grund der Preiserhöhung für den Faktor Arbeit in Höhe von t (Steuern + Abgaben) geht im Gleichgewichtsfall der Gleichgewichtslohn von P* auf Pk, doch geht das nachgefragte Arbeitsvolumen zurück von X* auf Xs.

Doch auch bei Annahme der empirischen Arbeitsangebotskurve, die ebenfalls im Kapitel Arbeitsmarkt erläutert wird, zeigt sich ein “Marktgleichgewicht”, das ein geringeres nachgefragtes Arbeitsvolumen beinhaltet:

Der Schnittpunkt der blauen Arbeitsnachfragekurve ist in allen Schnittpunkten mit der roten Arbeitsangebotskurve (beinhaltet Steuern und Abgaben) weiter links gelegen als die Schnittpunkte mit der schwarzen Arbeitsangebotskurve (falls es keine Steuern und Abgaben auf den Faktor Arbeit gäbe). D.h. auch bei Annahme eines alternativen Arbeitsmarktmodells haben Einkommensteuer und SV-Beiträge klar einen negativen Effekt auf die Arbeitslosigkeit.

Soziale Dimension:

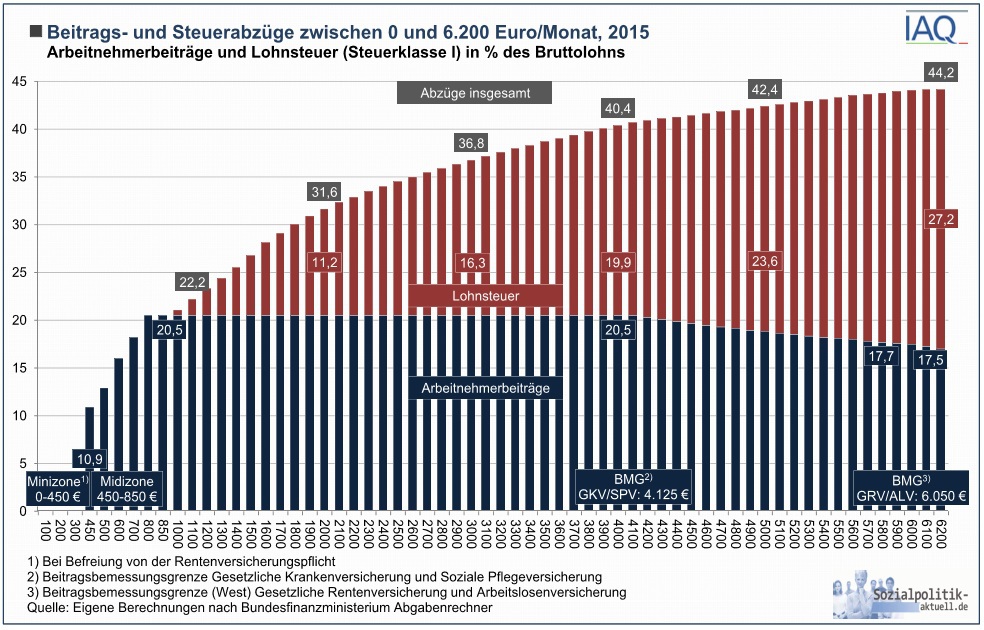

Konnten die Absichten der Väter der Lohn- und Einkommensteuer oben als wirklich sozial eingestuft werden, so werden ihre Bemühungen in Endeffekt durch die Wirkung der Sozialabgaben konterkariert. Lediglich im Bereich von Mini- und Midilöhnen findet eine Abstufung der SV-Beiträge Anwendung. Bis 400 Euro sind Minilöhne für Arbeitnehmer SV-beitragsfrei, im Midibereich bis 800 Euro/Monat steigen die AN-Beiträge stufenweise an. Danach folgt bis zu einem Einkommen von 3750 Euro (2010) eine Belastung proportional zum Bruttolohn. Über diese sogenannte Beitragsbemessungsgrenze hinausgehende Einkommen werden nicht mehr mit SV-Beiträgen belastet (Beitragsbemessungsgrenze der KV und PV 3712 (2011) und 5500 Euro (West) bzw. 4800 Euro (Ost)). D.h. ab diesem Monatseinkommen wirkt die SV sogar regressiv – es werden prozentual auf das Monatseinkommen gerechnet immer geringere Anteile für die Sozialversicherung aufgewendet (die Verteilungsgerechtigkeit wird noch problematischer, als in unteren Einkommensbereichen ja viel größere Anteile für die Existenzsicherung eingesetzt werden müssen).

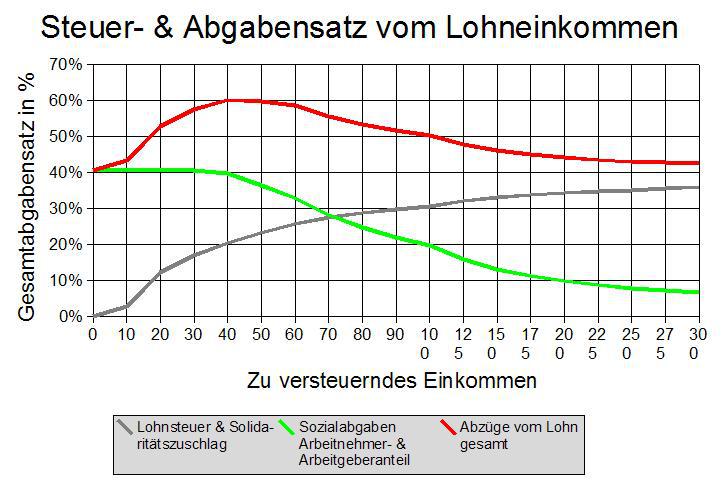

Die unten stehende Grafik der Uni Duisburg-Essen suggeriert jedoch wenigstens eine Progressivität des Steuer- und Abgabensystems, wenn man Belastung des Arbeitseinkommens mit Lohn-/Einkommensteuer und SV-Beiträgen zusammen betrachtet(14):

Ein innerer Aufschrei des Gerechtigkeitssinns mag bei entsprechender Werthaltung aber erst dann erschallen, wenn man eine Grafik mit Einkommen über die in der oberen Grafik relativ willkürlich vorgenommene Grenze von 6000 Euro Monatsverdienst betrachtet(15): Dann zeigt sich, dass darüber hinaus sogar trotz einer Progressivität der Lohn- und Einkommensteuer (graue Kurve) auf Grund der Rückläufigkeit des Anteils der SV-Beiträge (grüne Kurve) die effektive Belastung des Arbeitseinkommens (rote Kurve) regressiv ist!

Nun sind Gerechtigkeitsvorstellungen sehr subjektiv und politisch nie zur Zufriedenheit aller realisierbar. Mit dem Ziel der Leistungsgerechtigkeit ist ein solches Steuer- und Abgabensystem jedoch kaum zu vereinbaren. Historisch verständlich es, wenn man bedenkt, dass die gesetzliche Sozialversicherung zur Kaiserzeit in einer Klassengesellschaft eingeführt wurde: Das Solidarprinzip galt eben nur klassenweise, Bürgertum und Adel hatten ein solches Sozialsystem nicht nötig und hätten eine Einbeziehung auch nicht hingenommen. Ob dieses System in einer modernen Demokratie noch passend ist, ist Gegenstand diverser Debatten wie z.B. um das (leistungslose) Grundeinkommen oder die Bürgerversicherung.(16)

Ökologische Dimension:

Da SV-Beiträge ökonomisch wie die Lohn-/Einkommensteuer wirken, können obige Ausführungen dazu an dieser Stelle übernommen werden.

Nachhaltige Wirtschaftspolitik:

Arbeitslosigkeit, Umweltzerstörung und das Steuersystem

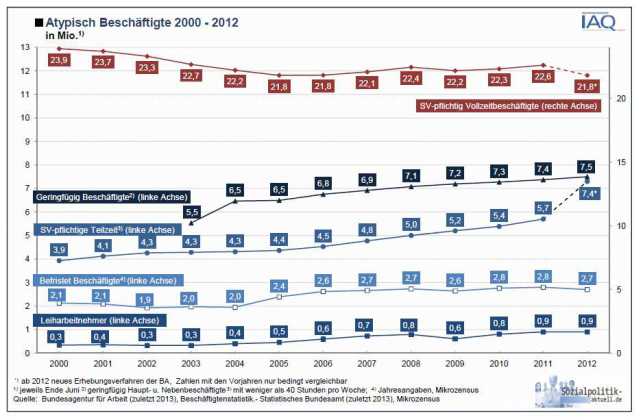

Rund 3 Millionen Menschen waren im Januar 2015 in Deutschland arbeitslos gemeldet. Die Dunkelziffer liegt weit darüber, denn fast noch einmal so viele Menschen befinden sich in Umschulungsmaßnahmen, Kurzarbeit oder haben Minijobs, obwohl sie eine Vollzeitstelle suchen. Sie sind ebenso wie zahlreiche Menschen nicht als arbeitssuchend registriert, die die Suche mittlerweile aufgegeben haben und von der Grundsicherung leben. Schließlich fehlen in den offiziellen Statistiken auch alle ehemaligen Arbeitnehmer im Vorruhestand – ob sie ihn freiwillig oder nach betrieblichen Rationalisierungsmaßnahmen unfreiwillig angetreten haben.

Seit Beginn des Jahrtausends unterscheidet man immer öfter zwischen den sogenannten „typischen und „atypischen“ Beschäftigungsverhältnissen:

Unter dem „typischen“ Beschäftigungsverhältnis versteht man den Vollzeitjob mit voller Sozialversicherung. Als Beispiele für „atypische“ oder „prekäre“ Arbeitsverhältnisse gelten 450-Euro-Jobs, Leiharbeit, Teilzeitjobs oder zeitlich befristete Stellen.

Lohnkosten sind für Unternehmen, wenn auch nicht der einzige, doch einer der wichtigsten Faktoren, wenn es um die Wahl des Standorts und des Produktionsverfahrens geht. Gelingt es den Unternehmen, die Lohnkosten bei gleichbleibender Produktion zu verringern, können sie ihren Gewinn steigern. Das führt zu einem grundsätzlichen Anreiz zur Rationalisierung von Arbeitsprozessen. Unternehmen versuchen die teuren Produktionsfaktoren zu ersetzen oder ganz ohne sie auszukommen. Das führt seit vielen Jahrhunderten immer wieder zu Entlassungen von Personal, bedingt durch den technischen Fortschritt. Da der technische Fortschritt viele Vorteile auch für Arbeitnehmer hat, ganz zu schweigen von den gesunkenen Produktionskosten und damit kostengünstigeren Konsumprodukten für die Verbraucher, dürfte es keinen Sinn machen, den Fortschritt nur deshalb abzulehnen, weil er mit Entlassungen verbunden ist.

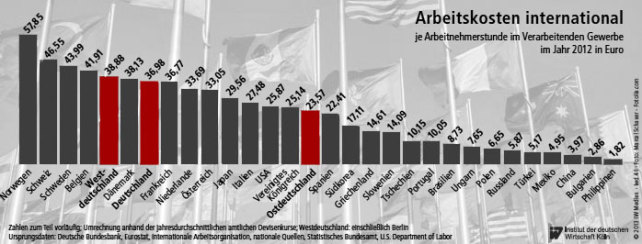

Hohe Arbeitskosten sind für Unternehmen eine Belastung. Der internationale Vergleich zeigt, dass die Arbeitskosten in Deutschland eher hoch sind.(17)

International gesehen liegt Deutschland bei den Arbeitskosten im oberen Viertel (dabei sind die Arbeitskosten in den Neuen Bundesländern allerdings deutlich niedriger). Ob das dazu führt, dass Unternehmen, Produktion in andere Länder zu verlegen, steht jedoch auf einem anderen Blatt. Hierfür sind die Lohnstückkosten wichtiger.

Lohnstückkosten sind die Arbeitskosten pro Stück. Sie setzen die Arbeitskosten ins Verhältnis zur Arbeitsproduktivität.

Die internationalen Lohnstückkosten sahen 2012 wie folgt aus:(18)

Auch wenn die Arbeitskosten in Deutschland recht hoch sind, können sie von den Unternehmen zumeist getragen werden, da sie hier auch besonders hohe Produktion haben. Die Höhe der Arbeitskosten sagt also für den internationalen Standortwettbewerb nur bedingt etwas aus. Der internationale Vergleich der Lohnstückkosten ist jedoch ein Beleg dafür, dass viele Unternehmen eine Standortverlagerung ins Ausland erwägen (ob sie dies tatsächlich tun, hängt jedoch noch von vielen anderen Faktoren ab, z.B. der Produktqualität, der Nähe zu den Absatzmärkten, Pünktlichkeit der Lieferanten, allgemeine Rechtssicherheit.

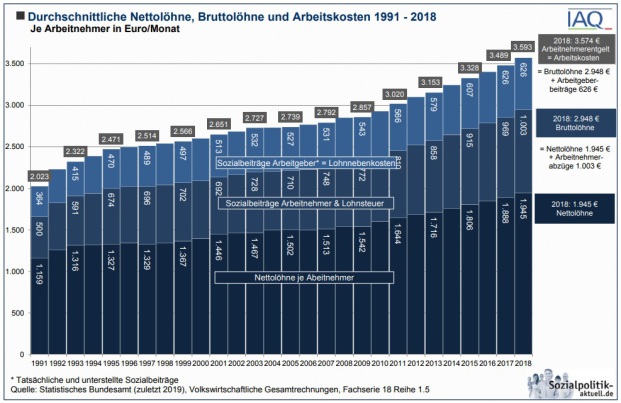

Insgesamt scheint jedenfalls eine Senkung der Arbeitskosten sinnvoll zu sein, wenn man Arbeitsplätze in Deutschland schaffen möchte. Dabei ist es interessant, sich die Kosten der Arbeit genauer anzusehen. Betrachtet man die Gesamtheit aller Kosten, die den Unternehmen durch die Beschäftigung von Arbeitnehmern entstehen, so stößt man auf Zusatzkosten über den eigentlichen Stundenlohn hinaus, die sie in die Kalkulation ihrer Produkte einrechnen müssen.(19)

Zu den hier genannten Lohnnebenkosten bringen Unternehmen teilweise noch Beiträge zu betrieblichen Rentenkassen auf und finanzieren Fortbildungen für ihre Arbeitnehmer/innen. Diese Kosten sind jedoch freiwillig und werden nicht immer geleistet. Die Arbeitnehmer- und Arbeitgeberbeiträge zur gesetzlichen Rentenversicherung sind jedoch verpflichtend und fallen je Arbeitnehmer/in in jedem Voll- bzw. Teilzeitarbeitsverhältnis mit Sozialversicherungspflicht an.

Gesetzliche Sozialversicherung und die Finanzierung des Staatshaushalts aus der Lohnsteuer hat eine lange Tradition in Deutschland. Zur Absicherung der Arbeitnehmer/innen bzw. zur Finanzierung von Staatsaufgaben haben sie durchaus ihren Sinn. Ohne sie gäbe es weder Sozialleitungen noch ein öffentliches Bildungssystem. Jedoch sind ist die Art der Steuern und Abgaben gerade in der heutigen Zeit mit gravierenden Nachteilen verbunden.

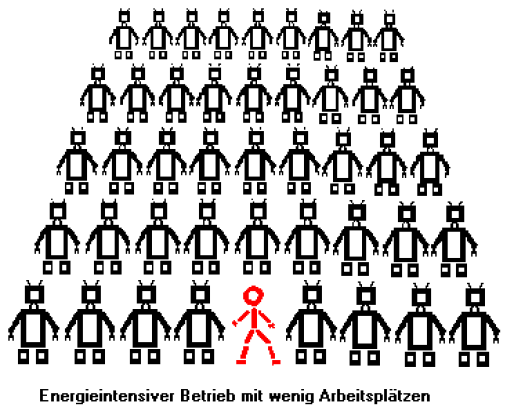

Grund dafür ist insbesondere der technische Fortschritt. Arbeiter arbeiten heute nicht länger als vor Jahrzehnten und sind auch nicht kräftiger. Sie sind zwar besser ausgebildet, aber die Mehrproduktion geht vor allem auf den Einsatz von Kapital, d.h. Maschinen, zurück. In einem energieintensiven Betrieb arbeitet ein Arbeiter zusammen mit ca. 25 „Energiesklaven“.(20)

Grund dafür ist insbesondere der technische Fortschritt. Arbeiter arbeiten heute nicht länger als vor Jahrzehnten und sind auch nicht kräftiger. Sie sind zwar besser ausgebildet, aber die Mehrproduktion geht vor allem auf den Einsatz von Kapital, d.h. Maschinen, zurück. In einem energieintensiven Betrieb arbeitet ein Arbeiter zusammen mit ca. 25 „Energiesklaven“.

Dabei ist jeder „Energiesklave“ ungleich produktiver als ein Arbeiter. Berechnungen haben ergeben, dass ein Unternehmer, wenn er seine Belegschaft verdoppelt (aber sonst keine Änderungen im Produktionsablauf vornimmt) im Schnitt 12% mehr produzieren kann. Verdoppelt er jedoch seinen Maschinenpark, so kann er durchschnittlich 41% mehr Output erzielen.(21) Hinzu kommt, dass die laufenden Kosten energiebetriebener Maschinen durch den Stromverbrauch wesentlich kostengünstiger sind als die Anstellung von Arbeitern.

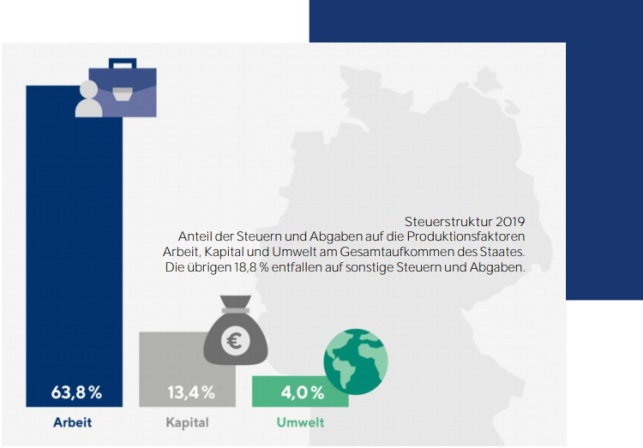

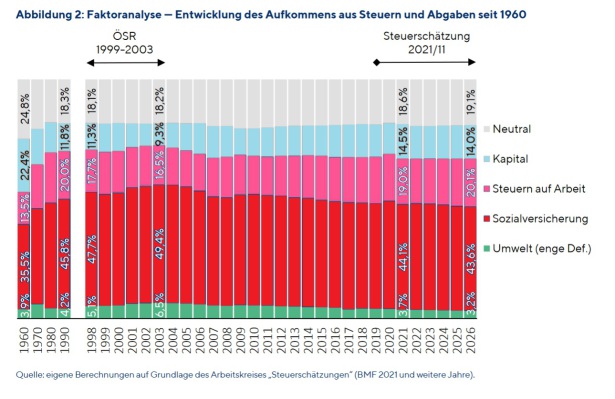

Verstärkt wird dieser Zwang zur Rationalisierung und damit dem Arbeitsplatzabbau durch das Steuer- und Abgabensystem. Berechnungen des Forums Ökologisch-Soziale Marktwirtschaft haben ergeben, dass der Staat fast zwei Drittel seines Steueraufkommens dem Faktor Arbeit anlastet.(22)

Tatsächlich ist die Belastung auf dem Faktor Arbeit noch höher: denn die Mehrwertsteuer, die größte Einzelsteuer des deutschen Staates, ist in Wirklichkeit nicht faktorneutral bzw. faktorunabhängig, sondern belastet besonders den Faktor Arbeit: Sie wird noch einmal auf alle Herstellungskosten aufgeschlagen, in denen die Lohnkosten den größten Anteil ausmachen. Mathematisch wird Arbeit also nicht nur durch Lohnsteuer, Solidaritätszuschlag und Sozialabgaben belastet, sondern auch noch auf die darauf entfallende Mehrwertsteuer. D.h. der Staat verteuert die Arbeit künstlich und fördert die Ausbeutung der Natur, denn die Steuern auf Umweltverbrauch (hauptsächlich Kfz-Steuer, Mineralöl-, Stromsteuer sowie Müllabgaben) und auf Kapital machen nur rund 25% der Steuer- und Abgabenbelastung der Wirtschaft aus, während 75% die Entlohnung von Arbeitskräften verteuern.

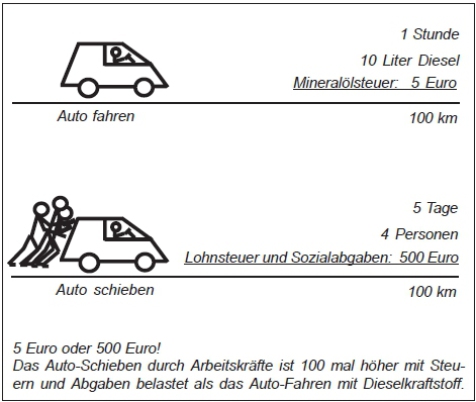

Durch Einsatz von Energie und Kapital können Unternehmen also neben den eigentlichen Lohnkosten auch noch Steuern und Abgaben sparen, wie das folgende Beispiel zeigt:

„Ein Autohändler will einem Kunden in 100 Kilometer Entfernung einen Mittelklassewagen ausliefern. Zur Wahl stehen zwei Möglichkeiten:

Das Auto wird mit Motorkraft gefahren. Man benötigt eine Fahrstunde, braucht 10 Liter Diesel und zahlt dafür eine Mineralölsteuer von 5 Euro.

Das Auto wird geschoben. Wenn 3 Personen schieben und 1 Person lenkt, benötigt man 5 Tage und die Bezahlung für 4 Personen. Lohnsteuer und Sozialabgaben (4 Personen x 5 Tage = 20 Arbeitstage) betragen ca. 500 Euro.“(23)

Der Einsatz von Energie ist also nicht nur einfacher und schneller, sondern insbesondere kostengünstiger. Natürlich hat der Einsatz von Energie und Kapital viele Vorteile. Trotzdem sieht die Nachhaltige Wirtschaftspolitik die Möglichkeit und Notwendigkeit, Energie stärker zu besteuern und stattdessen Steuern und Abgaben auf Arbeit zu reduzieren. Dadurch entsteht weniger Anreiz zur Rationalisierung und somit die Chance, mehr Arbeitsplätze rentabel zu machen. Gleichzeitig sinken auch die Anreize zur Schwarzarbeit, denn Stromkosten muss jeder zahlen und können nicht durch illegale Wirtschaftsaktivitäten vermieden werden. Dem Ziel der Vollbeschäftigung und der nachhaltigen Wirtschaft käme man so einen Schritt näher – unabhängig von Konjunktur und Wirtschaftswachstum.

Das Forum Ökologisch-Soziale Marktwirtschaft schlägt daher eine Steuerreform vor, die die Steuer- und Abgabenbelastung weg von der Arbeit schiebt und stattdessen den Umweltverbrauch stärker verteuert:(24)

Die Nachhaltige Wirtschaftspolitik beinhaltet eine Korrektur der Steuerbelastung auf Produktionsfaktoren. Der Faktor Arbeit soll entlastet werden und somit Arbeitsplätze wieder rentabler werden. Der Faktor Umweltverbrauch soll erhöht werden und dadurch die Umweltzerstörung unrentabler werden.

Als Kritik an einer solchen Reform wird oft befürchtet, dass energieintensive Betriebe auswandern. Das könnte im Einzelfall durchaus passieren, wird aber aus Sicht einer Nachhaltigen Wirtschaftspolitik in Kauf genommen, weil energieintensive Betriebe auch nicht viele Arbeitsplätze bieten. Trotzdem wäre eine „Steuerharmonisierung“, d.h. ein gemeinsames Vorgehen aller Staaten, z.B. in der EU, hilfreich, denn auch energieintensive Betriebe haben Zulieferer, die ebenfalls von der Verlagerung betroffen wären.

Ein weiteres Gegenargument gegen Stromsteuern betrifft einkommensschwache Haushalte: Hier ist der Anteil von Energiekosten relativ höher als bei Gutverdienern. Dem Problem könnte man allerdings durch Zuschüsse für einkommensschwache Haushalte begegnen.

Das Ziel des Wirtschaftswachstums wird in der Nachhaltigen Wirtschaftspolitik kritisch gesehen. Es sollte nur verfolgt werden, wenn die Produktion und der Konsum nachhaltig gestaltet werden können. Hierzu scheint eine Steuer- und Abgabenreform im obigen Sinne hilfreich.

___________________________________________________________________

(1) Etymologisch stammt das Wort vom mittelhochdeutschen stiura, d.h. Stütze, Beihilfe – was wohl schon dem mittelalterlichen Bauern als arg beschönigend erschienen sein muss.

(2) Die Vorstellung einer “Verzerrung” impliziert sprachlich, dass eine freie Marktwirtschaft in Reinkultur “effizient” ist und die “wahren” Gleichgewichstspreise ergibt. Die einzige Aussage, die die Neoklassik jedoch treffen kann, ist das Vorliegen von Grenznutzen-/ertrag = Grenzkosten der am Marktgeschehen Beteiligten. Bereits im ökonomischen Mainstream wird das Vorliegen unvollkommener Märkte mit inhomogenen Gütern, Informationasymetrien, der Existenz externer Effekte etc. als Indiz genommen, dass es sich bei realen Marktpreisen keineswegs um “wahre” Preise handelt. In der Theorie der externen Effekte wird die Internalisierung solcher Effekte als Beitrag gesehen, Preise “ökologisch wahrer” zu machen.

Der heterodoxe australische Ökonom Steve Keen widerspricht hingegen grundsätzlich der Vorstellung von “wahren” bzw. “verzerrten” Preisen. Er analysiert neoklassische Modelle kritisch und belegt, dass sie ihre eigenen Voraussetzungen permanent missachten. Auch das Theorem effizienter Märkte unter der Bedingung “Grenzertrag = Grenzkosten” wird als unlauter zurückgewiesen. Eine “moralische” Überlegenheit des Marktpreises gegenüber politischen Preisen lässt sich in diesem Fall wissenschaftlich nicht aufrecht erhalten (näheres dazu in seinem Buch “Debunking Economics”). Insofern sind Steuern keine politischen “Verzerrungen” des Marktpreises – oder umgekehrt könnte man mit gleichem Recht Marktpreise als marktmachtinduzierte Verzerrungen von Gleichheitsidealen oder gesellschaftlichen Gerechtigkeitsempfindungen bezeichnen.

(3) Grafik: picture alliance

(4) www.artelegis.de/steuerrecht/steuerrecht-2/steuern-von-a-bis-z/index.html

(5) Kuck, Harald: “Womit der Staat Geld verdient – Kuriose Steuern”. In: Focus Money vom 9.7.2007. www.focus.de/finanzen/steuern/tid-6754/kuriose-steuern_aid_65370.html

(6) http://de.wikipedia.org/wiki/Geschichte_Russlands

(7) www-stud.uni-graz.at/~moestlr/goesting.html Grafiken aus: www.cusoon.at/ruine-kollmitz-an-der-thaya sowie: http://de.wikipedia.org/wiki/Burgruine_Kollmitz

(8) http://de.wikipedia.org/wiki/Burgruine_Kollmitz - Anders: www.mittelalter-treff.at/forum/viewtopic.php?t=421

(9) In der volkswirtschaftlichen Literatur werden Nachfrager, denen ein Gut beim gehenden Marktpreis zu teuer ist, gemeinhin als “zahlungsunwillig” bezeichnet. Der Konsumtheorie entsprechend messen sie einem Gut keinen so hohen Wert bei und scheiden “bereitwillig” aus dem Markt aus. Die Theorie unterschlägt dabei, dass in der Realität Menschen ohne ausreichendes Vermögen oder Einkommen nicht freiwillig vom Markt ausscheiden, sondern sie – obwohl sie das betreffende Gut durchaus wünschen, d.h. “Bedarf” haben – schlichtweg nicht die notwendigen Mittel haben zu konkurrieren bzw. “nachzufragen”. Daher sollte neben “zahlungsunwilligen” auch von “zahlungsunfähigen” oder, auf gut Deutsch, “ärmeren” Nachfragern gesprochen werden.

(10) www.mikrooekonomie.de/Markt-%20und%20Preistheorie/gifs/Besteuerung_ab1.gif

(11) Organisation für Entwickung und Zusammenarbeit (OECD), Berlin Centre: Taxing Wages (Ausgabe 2011). www.oecd.org/document/10/0,3746,de_34968570_35008930_47813898_1_1_1_1,00.html

(12) Dass nicht nur mildtätige Motive Bismarck dazu bewegten, ein sozialstaatlich progressives Projekt auf den Weg zu bringen, sondern auch das machtpolitische Kalkül dahinter steckte, der aufkeimenden Sozialdemokratie den Wind aus den Segeln zu nehmen, daraus machte der Kanzler damals in der Vorankündigung eines Gesetzentwurfs 1881 wenig Hehl. Vgl. Tennstedt, Florian: Vorgeschichte und Entstehung der Kaiserlichen Botschaft vom 17. November 1881. In: Zeitschrift für Sozialreform. Wiesbaden, CHMIELORZ; 27 (1981) Heft 10, S. 663 – 710, S. 670.

https://kobra.bibliothek.uni-kassel.de/bitstream/urn:nbn:de:hebis:34-2009083129742/1/TennstedtKaiserlicheBotschaft17Nov1881.pdf

(13) Grafik aus: Institut für Soziologie der Universität Duisburg-Essen,

www.sozialpolitik-aktuell.de/tl_files/sozialpolitik-aktuell/_Politikfelder/Finanzierung/Datensammlung/PDF-Dateien/abbII8.pdf

(14) Grafik aus: Institut für Soziologie der Universität Duisburg-Essen,

www.sozialpolitik-aktuell.de/tl_files/sozialpolitik-aktuell/_Politikfelder/Finanzierung/Datensammlung/PDF-Dateien/abbII42.pdf

(15) http://logicorum.wordpress.com/2011/04/15/steuergerechtigkeit/

(16) Ein bemerkenswerter Artikel zur Finanzierbarkeit des künftigen Rentensystems ist "Alternative zur Altersarmut". Danach könnte der bisherige Generationenvertrag auch in der Zukunft funktionieren - vorausgesetzt, es werden prekäre Beschäftigungsbiographien vermieden und eine breiter fundierte Finanzierung der Rentenkasse erreicht.

Staiger, Martin: "Alternative zur Altersarmut - Warum die gesetzliche Rente trotz Demografie auskömmlich sein könnte." Frankfurter Rundschau vom 4.10.2014, Seite 12f.

(17) Quelle: http://www.wiwi-treff.de/home/index.php?mainkatid=1&ukatid=9&sid=9&artikelid=7165&pagenr=0

(18) Quelle: Institut der deutschen Wirtschaft. http://www.iwkoeln.de/de/infodienste/iwd/archiv/beitrag/lohnstueckkosten-deutschland-bleibt-teurer-standort-139542.

(19) Quelle: Institut Arbeit und Qualifikation der Universität Duisburg-Essen. http://www.sozialpolitik-aktuell.de/tl_files/sozialpolitik-aktuell/_Politikfelder/Finanzierung/Datensammlung/PDF-Dateien/abbII10.pdf

(20) Quelle: Solarförderverein Deutschland e.V., Solarbrief 01/2004. Seite 9. http://www.sfv.de/solarbr/pdf/sbrf0104pdf.pdf

(21) Mathematiker sprechen von der sogenannten „Produktionsmächtigkeit“. Hintergründe dazu finden sich im Artikel von Jürgen Grahl und Rainer Kümmel: „Produktionsfaktor Energie – Der Stille Riese“. In: Solarförderverein Deutschland e.V., Energie & Zukunft 01/2006. Seiten 4 – 23.

http://www.sfv.de/solarbr/pdf/EnergieZukunftpdf.pdf

(22) Quelle: Runkel, Matthias/Kresin, Johanna: Die Finanzierung Deutschlands über Steuern auf Arbeit, Kapital, Umwelt. Hintergrundpapier des Forums Ökologisch-soziale Marktwirtschaft. Berlin 2019. Seite 1. https://foes.de/publikationen/2019/2019-10_FOES_Steuerstruktur-2019.pdf

(23) Quelle: von Fabeck, Wolf: „Arbeitsplätze und Soziale Gerechtigkeit – Aber wie?“ In: Solarbrief Sonderheft (aktualisierte Neuauflage), 2005. Seite 10. www.sfv.de/solarbr/pdf/sonderheftenergiesteuerauflage6pdf.pdf

(24) Quelle: Bär, Holger et al.: Warum Umweltsteuern sinken und wie wir sie auf Klimaschutz programmieren. Hintergrundpapier des Forums Ökologisch-soziale Marktwirtschaft. Berlin 2022, Seite 8. (Bearbeitet) https://foes.de/publikationen/2022/2022-03_FOES_Steuerstruktur_2021.pdf